Оплата налогов с выигрыша в букмекерской конторе

В этой статье мы разберем, нужно ли платить налог с выигрыша в Фонбет, механизм его расчета и как проводить отчисления. Так что обмануть государство, прикинувшись, что деньги на самом деле были получены вами каким-то другим способом, все равно не получится.

В ней говорится, что:. Так что это обязательно нужно помнить, когда вы хотите вывести выигранные деньги со счета. Платить налоги — обязанность не только игрока, но и любой легальной БК, уклонение от выплат является преступлением.

Пример 1. Вы сделали ставку в размере 14 тысяч рублей, она сыграла с коэффициентом 2,5. Выигрыш составил 35 тысяч рублей. При такой сумме налог выплачивается самим букмекером. В итоге на руки игрок получит рублей.

Пример 2. Вы поставили 2 тысячи рублей, коэффициент — 1,3. Букмекерские конторы, которые заинтересованы в привлечении большего количества игроков, несмотря на налог, придумывают его разнообразные возмещения, например, возврат суммы налога бонусами на счет игрока Может создаться впечатление, если игрок платит налоги с выигрышей у букмекера, а букмекер не платит налоги с проигрышей игрока — что это нечестно.

Но это не. Каждый легальный российский букмекер оплачивает фиксированный налог на каждый пункт приема ставок и каждый процессинговый центр.

Как платить налог с выигрыша на ставках в 2019 году, букмекеры России

Кроме этого, букмекерские конторы с постоянной периодичностью перечисляют средства на развитие отечественного спорта — это одно из условий приема ставок на российский спорт. Игроки, делающие ставки в российских букмекерских конторах, и с которых был удержан налог с выигрышей, имеют право получить официальную справку об этом — по форме 2-НДФЛ:. Для этого нужно составить письменное заявление с указанием всех данных, уточнить период налогообложения и направить заявление по юридическому адресу букмекера или через сайт Федеральной налоговой службы.

Если игрок делал ставки и платил налог в нескольких букмекерских конторах, то ему следует подготовить отдельные заявления для каждого букмекера. Если за налоговый период сумма всех выводов игрока до 15 рублей составляет меньше 4 рублей, то ему не потребуется платить налог.

Это называется налоговой льготой. На налоговую льготу имеет право каждый игрок в российских букмекерских конторах, и даже если сумма его выводов составил в разы больше, то именно 4 рублей не будут облагаться налогом. Если при выводах до 15 рублей оплата налогов лежит полностью на ответственности игрока, то при большем выводе это за него сделает букмекер.

В этом случае самому платить налог не потребуется, это касается и онлайн-ставок и ставок в наземных пунктах приемов ставок. Налогообложение ставок на спорт в России не является самым крупным, приведем примеры размеров налога, который взимается с игроков других стран:. Основными целями в этом направлении являются введение налогового периода и установление суммы выигрыша, до которой игрок не облагается налогом, а также признание налоговой базой не сумму всех выигрышей, а разницу между суммой депозита и суммой вывода.

Три других ставок оказались проигрышными.

Как платить налог на выигрыш у букмекера в России в 2018 году

Вы заказываете вывод данной денежной суммы. Все легальные конторы строго соблюдают законы РФ. Они беттерам не обязаны ничего компенсировать. Некоторые букмекеры в качестве акционных программ предлагают игрокам компенсацию в виде фрибета или бонусов.

Это обычные непостоянные рекламные акции, которые проводятся с целью привлечения клиентов. Если беттер выигрывает более 15 тыс.

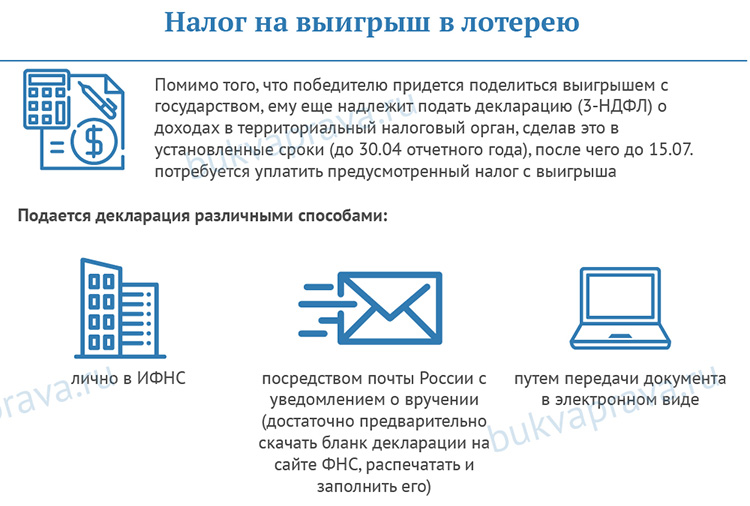

Игрок просто выводит деньги, а на его счет придет сумма, из которой вычтен доход. Ситуация усложняется, если нужно самостоятельно декларировать выигрыш. Подавать налоговую декларацию следует до 30 апреля того года, который идет за отчетным. Если требуется уплатить налоги с выигрыша за год, то последний день подачи декларации — 30 апреля Саму оплату следует осуществить до 15 июля текущего года, в нашем примере — это год.

Как платить налог со ставок в букмекерских конторах в 2020 году

Еще в конце года беттеру нужно получить справку в соответствии с формой 2-НДФЛ, где будет прописан годовой доход. Наиболее простой метод заполнения и внесения декларации — это личный кабинет на ресурсе ФНС.

Также можно посетить налоговую по месту жительства и предоставить бумажный вариант декларации. Заплатить налоги самостоятельно можно также на ресурсе ФНС в личном кабинете. Там отображается сумма налога. Есть возможность онлайн оплаты.

Еще беттеры могут пользоваться сайтом госуслуг. Там есть информацию о налогах и можно осуществить их оплату. Россия — это не единственная страна, в которой беттеры платят налоги с выигрышей.

Давайте рассмотрим, как обстоят дела с налогообложением в других странах.